Две головы хорошо, а три лучше

2018 год для российского ритейла был более чем насыщенным. Тут и продажа «Магнита», и объединение «Евросети» и «Связного», и покупка «М. Видео» сети «Эльдорадо», и уход с российского рынка Castorama и многое другое.

2019-й, продолжая эту тенденцию, начался с неожиданной новости о том, что ГК «Дикси», «Бристоль» и «Красное&Белое» собираются объединиться в одну компанию. Если ФАС одобрит эту сделку, то объединенная компания будет третьим по обороту ритейлером в стране.

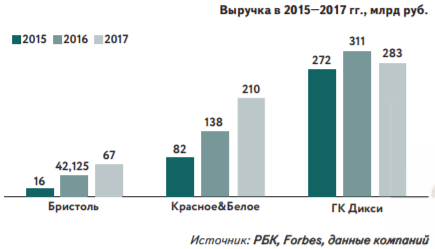

Очевидно, что концепция алко- маркетов в России за последние несколько лет достигла невероятных успехов. Лидеры в этом сегменте, «Бристоль» и «Красное&Белое», с 2015 по 2017 год сумели увеличить свою выручку на 321 % и 156 % соответственно, попав в 2018 году в рейтинг самых быстрорастущих компаний России по версии РБК. Разумеется, ГК «Дикси» такими результатами похвастаться не может и с инвестиционной точки зрения выглядит не так привлекательно, тем не менее продолжает оставаться для И. Кесаева и С. Кациева (совладельцы ГК «Дикси» и «Бристоль») одним из основных активов.

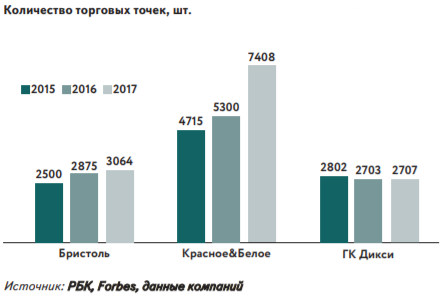

Что касается территориальной экспансии, то здесь с внушительным отрывом лидирует «Красное&Белое», количество торговых точек которой по итогам 2018 года достигло 7408 магазинов, что на 40 % больше результата предыдущего года. «Бристоль» на конец 2018 года управлял 3064 магазинами с приростом к предыдущему году в 7 %. ГК «Дикси», ежегодно как открывая новые, так и закрывая старые магазины, в итоге за два года сократила их количество на 3 %, завершив 2018 год с 2707 торговыми точками.

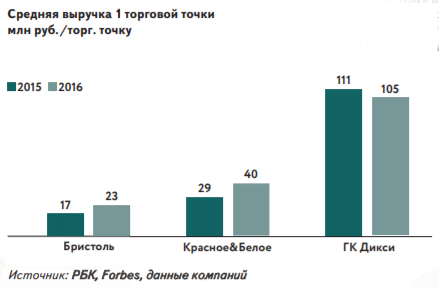

Таким образом, в 2017 году один магазин «Бристоль» в среднем принес 23 миллиона рублей выручки, результат «Красного&Белого» почти вдвое больше — 40 млн рублей. ГК «Дикси», будучи продуктовым ритейлером, закономерно опережает показатели алкомарке- тов со значительным преимуществом, однако, в отличие от них, имеет отрицательную динамику, снизившись в 2017 году на 6 %.

Стоит отметить, что с точки зрения рентабельности алкомаркеты должны быть гораздо более эффективны по сравнению с традиционным продуктовым ритейлом. Продукция высокомаржинальна, требуемая площадь гораздо меньше, срок хранения товара не ограничен, потребность в персонале ниже и т.д. Конечно, торговля алкоголем — это специфическое дело, требующее получения лицензий и соблюдения определенного перечня правил, но даже с учетом этих факторов алкомаркеты выглядят на порядок проще в управлении и являются более прибыльными.

Объединение С. Студенникова (владелец «Красное&Белое») с И. Кесаевым и С. Кациевым, с одной стороны, вполне закономерно, с другой — неочевидно. Разумеется, полученная компания будет обладать значительной долей рынка алкоголя в стране, которая, по оценкам экспертов, составит порядка 15 %. Более того, объединение активов позволит сэкономить на масштабе и снизить издержки, увеличив тем самым маржинальность и т.д. Но все это вполне базовые условия, характерные для любой M&A-сделки. В данном случае отсутствует «катализатор».

Стоимость компаний — сравнимая, доли в объединенной компании — практически одинаковые (у И. Кесаева и С. Ка- циева 51 %, у С. Студенникова 49 %), а значит, типичного «большой съел маленького» про эту сделку не скажешь. Других сравнимых по масштабу игроков в сегменте алкомаркетов нет, то есть объединяются не ради борьбы с доминирующим конкурентом. Сказать про одну из компаний, что она «в кризисе» и сделка для нее жизненно важна, тоже нельзя, да и политических факторов, которые могли бы побудить бизнесменов объединиться, тоже не видно. Остается предположить, что данная сделка — это тщательно продуманный стратегический ход «наперед», который в рамках растущего гигантскими масштабами сегмента заранее дает массу преимуществ как одной, так и другой стороне.

И вроде бы все замечательно, но напоследок — ложка дегтя. В одной из прошлых статей консультанты «ШАГ Консалтинг» анализировали эффективность крупных компаний до и после слияний и поглощений и пришли к выводу, что «после» зачастую хуже, чем «до». Пресловутого эффекта синергии не так просто достичь, как кажется на первый взгляд. Вот и в этом случае мы имеем массу подводных камней. Удастся ли эффективно трансформировать бизнес и выстроить оптимально все бизнес-процессы, при этом сохранив темпы роста и не потеряв долю рынка? Три собственника со сравнимыми долями: кто знает, как они уживутся и насколько параллельными будут их взгляды на дальнейшее развитие бизнеса? Вот и посмотрим — три головы лучше, чем две или нет.

21 March 2019